¿Por qué es necesario rediseñar el IVA?

Se ha instalado en la agenda política y ha ido ganando espacio en la discusión económica nacional la eventual implementación de un “IVA personalizado”. El análisis de un tema tan relevante no debería abordarse sin considerar los principales rasgos que caracterizan al impuesto al valor agregado (IVA), sin entender el papel que tiene esta herramienta impositiva en el sistema tributario uruguayo y sin contemplar los múltiples problemas de diseño que tiene el esquema de IVA actualmente aplicado en nuestro país.

El IVA es un tributo que, en lo esencial, fue diseñado en el siglo pasado para recaudar más eficazmente. Sin embargo, su diseño actual enfrenta múltiples desafíos que tienen origen en las profundas transformaciones económicas, financieras y tecnológicas que se han ido procesando en el transcurso del primer cuarto del siglo XXI.

Así como la hoja de ruta de un avión se debe ajustar ante turbulencias, la política tributaria debe contemplar la necesidad de adecuar los impuestos ante la emergencia de realidades diferentes que modifican las formas de producir y consumir de los agentes. Estas transformaciones alteran las bases imponibles de los tributos y generan nuevas exigencias para las administraciones tributarias que tienen a su cargo la gestión del buen cumplimiento de las obligaciones de los contribuyentes.

Un ejemplo de cambio en la forma de producir es la sustitución de capital humano por capital físico y tecnología, a lo que debe agregarse el debilitamiento de la tradicional figura de contratación laboral bajo la modalidad de relación de dependencia. Como ejemplo de cambio en la forma de consumir, se debe mencionar el aumento del comercio digital.

Respecto de la importancia de los procesos de transformación de la economía sobre la política tributaria, hace algo más de dos décadas, el reconocido tributarista Vito Tanzi expresaba: “La mayoría de los países industriales recaudan hoy más que hace dos o tres décadas. Pero un examen más detenido revela la acción de lo que podría denominarse ‘termitas fiscales’, que corroen los cimientos del sistema tributario... La primera termita, el comercio electrónico, ha venido creciendo a un ritmo vertiginoso”.1

A efectos de definir los ajustes que requiere el IVA, se debe partir de la premisa de que los cambios en los diseños tributarios son un instrumento y no un fin en sí mismo. La discusión en torno a las adecuaciones necesarias en el IVA aplicado hoy implica, por tanto, tener en cuenta algunas precisiones conceptuales sobre los objetivos que deberían orientar el rediseño del tributo, estableciendo un conjunto de dimensiones estrechamente interrelacionadas entre sí, que deberían servir de base para la revisión de la estructura actual del tributo.

Lo primero que corresponde es definir el objetivo que se busca. Si no pudieran establecerse acuerdos básicos acerca de los objetivos perseguidos, basado en evidencia empírica y en sólidas bases teóricas, no tendría sentido avanzar en la discusión sobre las formas instrumentales que deberían contemplarse en el proceso de adecuación. Sería como discutir acerca de cuál es el mejor medio de transporte a utilizar sin haber definido previamente el lugar de destino al que se quiere arribar.

La premisa que se ha definido en el trabajo que está desarrollando el Laboratorio Fiscal y Tributario (LFT) del Cinve es que existen buenas razones prácticas para realizar cambios en el IVA y que están relacionadas con tres objetivos principales: a) mejorar la distribución del ingreso después del pago de impuestos, valorando como particularmente importante, aunque no de forma exclusiva, el incremento en el poder adquisitivo de los sectores socioeconómicamente más vulnerables; b) incrementar la eficacia recaudatoria del tributo, y c) minimizar distorsiones e ineficiencias que tienen origen en el actual diseño del impuesto.

La idea de base del proceso de adecuación del IVA debería orientarse, por ende, a la generación de “dividendos múltiples”.

Objetivos redistributivos

En materia de objetivos distributivos cabe mencionar, de manera general, que la incidencia de la política fiscal en la distribución del ingreso depende de la política de gasto, en particular del gasto público social (GPS), como de la política tributaria. Con datos correspondientes a 2019, la OCDE estimó que, para los países que integran esta organización, en todos los casos la política fiscal reduce la desigualdad en la distribución del ingreso. En promedio, tres cuartas partes de las mejoras distributivas son atribuibles al GPS y el restante 25% a la política tributaria.2 La evidencia para estos países subraya, por un lado, el papel crucial que tiene el GPS en la consecución de objetivos distributivos y, por otro, que la política tributaria dista mucho de ser un factor irrelevante para alcanzar mejoras en la distribución del ingreso.

No debería perderse de vista, por otra parte, que la capacidad de incidencia del GPS en la distribución del ingreso depende, en buena medida, de la información que aporta la administración del sistema tributario, la que sirve para definir la mejor focalización del gasto público. En concreto, la información sobre los impuestos a las rentas personales sirve de herramienta para implementar los sistemas de transferencias direccionados a los sectores de menores ingresos.

Habría que tener en cuenta, asimismo, que desde la perspectiva de mediano y largo plazo, los cambios que se vienen procesando a escala global en el mundo del trabajo y en las relaciones laborales generarán crecientes dificultades para gravar determinadas fuentes de ingreso, lo que debilitaría aún más el potencial redistributivo del impuesto a la renta personal.

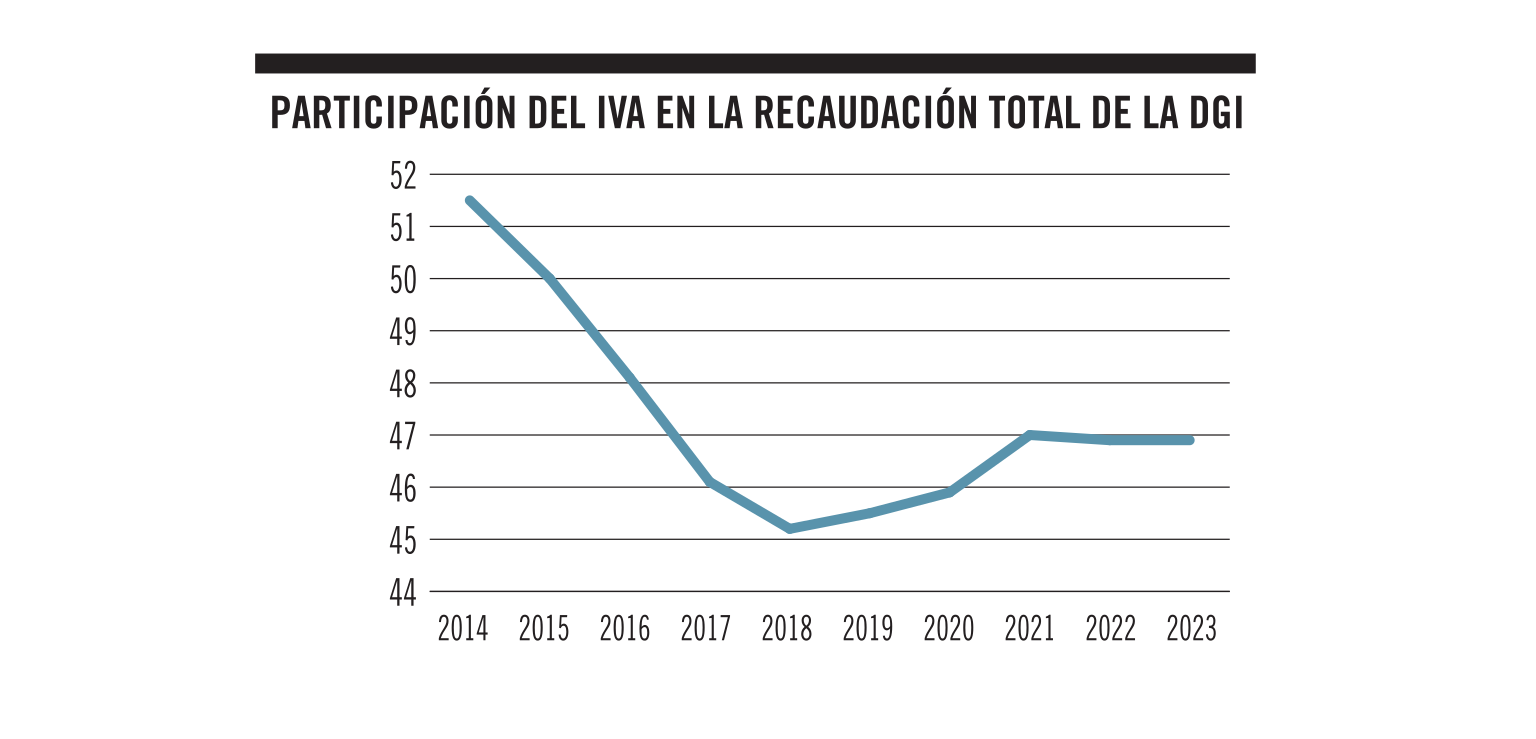

En Uruguay, con la incorporación en 2007 del IRPF y el IASS, se mejoró la distribución del ingreso después del pago de impuestos.3 Sin embargo, el impacto redistributivo del impuesto a la renta personal se ha visto limitado por su reducida participación en la recaudación total. Mientras que en la actual recaudación de la DGI, el IRPF y el IASS representan el 20% del total, la participación del IVA se ubica cercana al 50%. Por tanto, y dada su relevancia en el total de la recaudación, una forma de mejorar la distribución del ingreso, complementaria al aporte que realizan el IRPF y el IASS, sería alinear el IVA con objetivos distributivos.

Un poco de historia

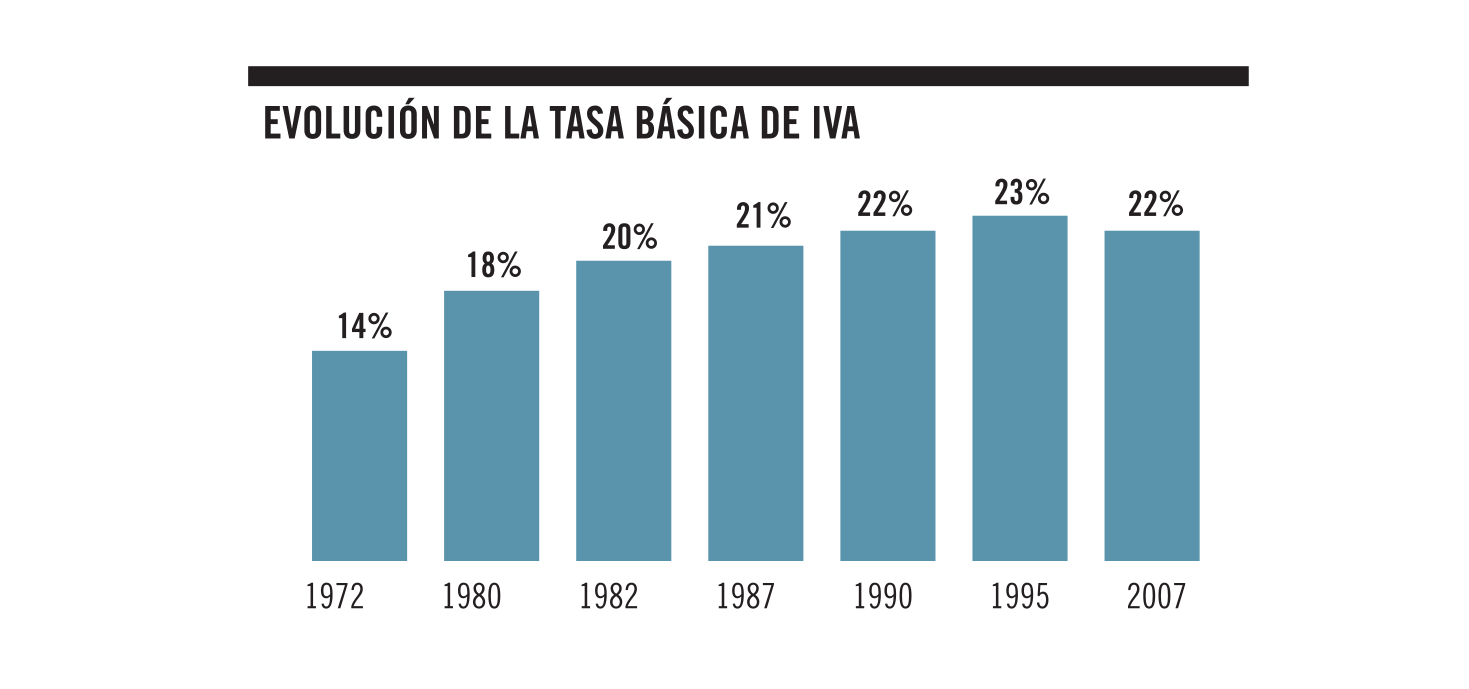

Al momento de la creación del IVA en 1972 con la Ley 14.100,(1) la tasa básica que grava el consumo de bienes y servicios se estableció en 14% y 5% la tasa mínima. Con la aprobación de la Ley 16.697, artículo 9, en 1995, se define en 23% la tasa básica y se afectan siete puntos porcentuales al financiamiento del Banco de Previsión Social (BPS), compensando así la pérdida de ingresos que provocó la reducción de los aportes patronales establecida en la misma ley. Esto implica que, en ausencia de la afectación, actualmente, la tasa básica del IVA podría ser 15% (considerando solamente los efectos de primera vuelta). La recaudación de IVA afectado al BPS representa cerca del 30% de su recaudación total, es decir, poco menos que tres puntos porcentuales del PIB.

(1): Ley 14.100 (1972), artículo 75: “Modifícase el impuesto a las ventas y servicios creado por la Ley 13.637, de 21 de diciembre de 1967, el que en lo sucesivo, bajo la denominación ‘Impuesto al Valor Agregado’, gravará la circulación interna de bienes, la prestación de servicios dentro del territorio nacional y la introducción de bienes al país, de acuerdo con el régimen establecido en esta ley”.

Contribución a la recaudación

En lo que refiere a la eficacia y eficiencia recaudatoria es importante destacar que, según un estudio reciente del Centro Interamericano de Administraciones Tributarias (CIAT), que mide la eficiencia recaudatoria y la brecha tributaria para países de América Latina y el Caribe del IVA y del impuesto a la renta empresarial entre 2019 y 2021,4 Uruguay muestra una relación de eficiencia recaudatoria del 59% y de ineficiencia del 41%.

La ineficiencia recaudatoria puede descomponerse en dos grandes componentes. Por un lado, está la no recaudación por la existencia de excepciones a la regla general de tributación (el denominado gasto tributario), que alcanza el 19%. Por el otro, se encuentra la no recaudación atribuible, entre otros factores, al incumplimiento tributario, que es de 22%.

Por tanto, y a pesar de la mejora observada en las últimas décadas (según estimaciones de la propia DGI, la tasa de evasión del IVA pasó de 40,3% a 14,8% entre 2002 y 2016), el nivel de incumplimiento sigue siendo muy elevado. La consecuencia directa de la evasión es que los “buenos contribuyentes” enfrentan una presión tributaria mayor, lo que puede tener importantes efectos distributivos, que no suelen integrarse al analizar la regresividad del sistema tributario.

Un hecho importante a destacar es la asociación que puede existir entre la evasión del IVA y la imposición a la renta empresarial. Según una estimación realizada en el marco de las actividades del Centro de Estudios Fiscales (CEF) para el período 2009-2012, la evasión en el IRAE ascendía a 48,7%.5 En el informe se plantea, no obstante, que “los guarismos de evasión estimados se encuentran en términos generales en línea con los resultados encontrados a nivel internacional y con las estimaciones existentes para Uruguay”. En efecto, la evidencia internacional en materia de evasión de impuestos a la renta empresarial suele arrojar guarismos estimados cercanos al 50%.

Corrección de ineficiencias y distorsiones

El actual diseño del IVA es responsable de la generación de múltiples ineficiencias y distorsiones que incentivan la evasión, generan oportunidades de elusión, provocan elevados costos de cumplimiento por parte de los contribuyentes y representan altos costos de gestión para la administración tributaria (DGI).

La existencia de múltiples alícuotas es uno de los factores que más incidencia tienen sobre la eficiencia en la asignación de recursos. En Uruguay existe un conjunto de bienes y servicios que no están gravados por el IVA o que están gravados con tasa cero. Entre estos se pueden distinguir dos grupos diferentes. Por un lado, están las exoneraciones tributarias establecidas en la norma constitucional (educación privada e instituciones culturales). Por otro, existen bienes y servicios a los que, por normativa legal, se les estableció una alícuota del 0%, como ser libros, diarios, leche o arrendamientos de inmuebles, entre otros bienes y servicios. Por su parte, la tasa mínima del IVA fijada en 10% es aplicable sobre un listado taxativo de bienes y servicios, muchas veces definidos de forma genérica (por ejemplo, el pan blanco común y la galleta de campaña, la yerba, el café, las pastas y fideos, el arroz o los medicamentos). Finalmente, la tasa básica del IVA del 22% es aplicable de forma residual sobre el resto de los bienes y prestaciones de servicios.

Esta situación genera un sinnúmero de casuísticas confusas, con problemas de interpretación para los contribuyentes y para la propia administración tributaria. La lista taxativa de bienes gravados con la tasa mínima genera múltiples dificultades, dada la amplia variedad de productos que actualmente existen dentro de una misma categoría de un producto genérico. Un ejemplo típico es la falta de precisión en la definición del “pan blanco común”, lo que da lugar a confusiones relativas a la aplicación de la tasa mínima del 10% o la tasa básica del 22% para distintas especificaciones. Otro ejemplo es que una “planta” es un bien en estado natural, pero no derivado de la producción agropecuaria, dando lugar a la aplicación de la tasa de 22% y no de 0%, según definiciones y casuísticas difíciles de comprender.

Dejando a un lado el régimen general aplicable a los sectores exportadores, que tiene como propósito evitar la exportación de impuestos internos, existen múltiples regímenes excepcionales en el IVA que generan ineficiencias.

Es el caso del denominado “IVA en suspenso” o “IVA agropecuario”, que mantiene suspendido el IVA generado en la venta de productos en estado natural y que permite recuperar el IVA compras de los bienes y servicios necesarios para el proceso productivo. Este régimen genera, además, que la mayoría de los insumos utilizados en la producción agropecuaria tengan exoneración del IVA en la venta. Existe un régimen de “IVA en suspenso”, similar al agropecuario, aplicable a la circulación de chatarra, residuos de papel, vidrio, bienes similares y madera.

Existen, asimismo, contribuyentes agropecuarios del Imeba, y no del IRAE, que no quedan incluidos en el IVA. Para ellos, es un costo el IVA de las compras de los bienes y servicios no exonerados. Los principales productos que afectan los costos de producción agropecuarios, para este caso, son el transporte de carga, los consignatarios y los servicios profesionales.

Otro caso emblemático es el régimen de frutas, flores y hortalizas, que diferencia la alícuota a aplicar según la caracterización de quién es el vendedor y quién es el comprador. De esta forma, se puede llegar a tener un mismo producto con tres alícuotas distintas: no gravados (0%), gravados con tasa mínima (10%) y gravados con tasa básica (22%).

Existe el denominado “IVA mínimo de las pequeñas empresas”, que se paga bajo la forma de un ficto mensual y no permite la recuperación del IVA compras. Esto implica, de hecho, que las empresas sobre las que aplica este tributo se encuentran, técnicamente, por fuera del ámbito de aplicación del IVA.

Otros regímenes especiales, en este caso gravados con la tasa mínima, son los correspondientes a la primera enajenación de inmuebles, a la prestación de servicios de salud y al del transporte de pasajeros, que permiten recuperar los saldos acreedores al cierre del ejercicio que provenga exclusivamente de diferencias de tasas, entre el IVA ventas generado a tasa mínima y el IVA compras a la tasa básica.

Otras veces las ineficiencias y distorsiones que se originan en la normativa vigente del IVA se generan por la caracterización del sujeto pasivo, permitiendo aplicar regímenes especiales o simplificados (por ejemplo, el IVA mínimo de las pequeñas empresas) para quienes combinan capital y trabajo, que técnicamente son contribuyentes del IRAE, pero no se permite para prestadores de servicios personales o profesionales en régimen de no dependientes (trabajadores autónomos que son contribuyentes de IRPF). Una valoración rigurosa del alcance de esta excepción debería realizarse a la luz del notable crecimiento de los autónomos en las economías modernas.

Desde el punto de vista de la eficiencia, la tasa básica debería ser aplicada de forma generalizada sobre las operaciones de consumo de servicios y bienes realizadas a través de plataformas digitales (“IVA digital”). Esto implicaría la extensión de la base imponible, alcanzando la totalidad de los consumos referidos a prestaciones de servicios deslocalizados, los que previsiblemente irán en aumento en el transcurso de los próximos años. A tales efectos, se deberá extender y profundizar el proceso de reforma iniciado en 2018, generalizando la nueva lógica de imposición a los servicios digitales, en la que el lugar físico de realización del hecho imponible (que da lugar al nacimiento de la obligación tributaria) estará definida a partir del lugar de residencia habitual del consumidor. Es decir, el IVA digital gravará a partir de la localización de los consumidores y no de la de los prestadores de los servicios, que no resultan accesibles para el contralor de la administración tributaria. Para avanzar en este sentido, se requieren nuevas formas de coordinación con las empresas globales para gravar los consumos de contribuyentes residentes en nuestro país de innumerables servicios y nuevos bienes comercializados a través de plataformas digitales.

Previsiblemente, en una economía global y crecientemente digitalizada, las tradicionales definiciones tributarias de “valor agregado” y “territorialidad” no serán adecuadas para respaldar el régimen de IVA, al menos en la forma en que este tributo ha sido aplicado en nuestro país durante los últimos 50 años. Las tendencias doctrinarias modernas están planteando, cada vez con mayor insistencia, que las principales herramientas de tributación indirecta deberán apoyarse en el futuro en un concepto de “imposición al consumo”, en lugar de las definiciones que han predominado hasta el presente en términos de “valor agregado”. Este es un elemento clave que sirve de fundamento para avanzar en el desarrollo del “IVA personalizado” y en el perfeccionamiento de un “IVA digital”.

Recaudación del IVA

La recaudación del IVA expresada en precios constantes se mantuvo constante en el período comprendido entre 2014 y 2020. Desde entonces se ha asistido a un crecimiento de la recaudación de este tributo que en términos reales en 2023 se situó 14% por encima del registro de 2020. En términos generales el aumento de la recaudación de un impuesto puede obedecer a tres causas: a) el aumento de la base imponible; b) el aumento de la tasa (alícuota); c) la reducción de la tasa de evasión. En este caso en particular, de la información disponible se desprende que existió un crecimiento de la base imponible, el consumo interno creció un 11,9% y se produjo un incremento de la tasa efectiva de IVA, como consecuencia de la reducción del beneficio otorgado a las compras con tarjetas e instrumentos electrónicos de pago. En el caso de los bienes y servicios gravados con la tasa básica el incremento fue del 11,1%, y en el caso de los gravados a la tasa mínima fue del 33,3%. No se dispone de información acerca de lo sucedido con la evolución de la evasión en el período.

Durante la última década, producto de la reforma tributaria, se observa una significativa disminución de la participación relativa del IVA en la recaudación total de la DGI. Sin embargo, a partir de 2018 se registra un crecimiento de la importancia relativa de este tributo, alcanzando un pico en 2021 y estabilizándose luego en el entorno del 48%.

En síntesis

En este primer artículo se pretendió realizar una breve radiografía del actual diseño del IVA, planteando la necesidad de introducir cambios integrales que impacten positivamente sobre la capacidad tributaria para mejorar la distribución del ingreso, que protejan la eficacia del impuesto como instrumento recaudatorio y que mitiguen efectos perversos sobre la eficiencia en la asignación de recursos. En próximas entregas se abordarán estos aspectos con mayor profundidad y fundamentos desde el punto de vista de la técnica tributaria.

Más allá de las distintas preferencias ideológicas, de las posiciones doctrinarias de los partidos políticos y de las manifestaciones que se realizan en el marco de las campañas electorales, sería deseable que los responsables políticos reconocieran que el actual diseño del IVA dista mucho de ser óptimo y que el tributo no está cumpliendo adecuadamente con los principios y objetivos que deberían ser tenidos en cuenta desde una perspectiva de buenas prácticas en materia tributaria.

El IVA en Uruguay tiene deficiencias importantes que se arrastran desde hace tiempo, y las transformaciones que se vienen procesando en las realidades económicas y tecnológicas no hacen más que acelerar el proceso de obsolescencia del tributo. La incorporación de ajustes parciales no será suficiente para resolver los problemas planteados. Se requiere introducir mejoras sustanciales en su estructura. Existen, por tanto, sólidos argumentos para plantear la necesidad de adoptar medidas orientadas a solucionar las importantes deficiencias que presenta el diseño actual del IVA en nuestro país.

La decisión política debe estar al servicio de la solución de problemas que existen en la realidad. En este caso, la realidad indica que el IVA presenta problemas que merecen y pueden ser resueltos sin aumentar la presión tributaria, si es que la decisión política así lo entendiera conveniente. No hacerlo pondría en riesgo la principal fuente de recursos tributarios del país y supondría renunciar a introducir mejoras necesarias en nuestro sistema tributario.

A partir de declaraciones de referentes del Frente Amplio y del gobierno electo, se abrió una discusión sobre la eventual implementación de un “IVA personalizado”. Hasta ahora, no se conoce una propuesta concreta, por lo que el cruce de opiniones entre impulsores y detractores no pasó generalidades. Quizás lo más concreto sea la referencia en el programa del Frente Amplio, donde “se propone como objetivo la reducción del IVA a los bienes y servicios de primera necesidad, tendiendo a un IVA personalizado”. En este marco, el Laboratorio Fiscal y Tributario se propuso presentar un conjunto de artículos para contribuir al debate sobre las necesidades de rediseño del IVA y el papel que podría desempeñar la incorporación de distintas alternativas de “IVA personalizado”. En esta primera nota, se abordan aspectos básicos relativos al papel del IVA en nuestro sistema tributario y se enumeran las principales razones que justifican su rediseño.

-

Tanzi, V (2001): La globalización y la acción de las termitas fiscales, Finanzas & Desarrollo. ↩

-

Causa, O, Hermansen, M (2019): Income Redistribution through Taxes and Transfers Across OECD Countries. Economics Department Working Papers, 1453, OCDE. ↩

-

Llambí, C, Laens, S, Perera, M, Ferrando, M (2009): Evaluación del impacto de la reforma tributaria de 2007 sobre la pobreza y la desigualdad en Uruguay. Cinve. Documento de trabajo 05/2009. ↩

-

Peláez, F (2024): Eficiencia recaudatoria y brecha tributaria en América Latina y el Caribe: impuesto al valor agregado e impuesto a las rentas de las empresas. Centro Interamericano de Administraciones Tributarias. ↩

-

Lanzilotta, B, Grau-Pérez, C, Zunino, G (2014): Propuesta metodológica para el cálculo de la presión tributaria potencial. Convenio CEF-Cinve. ↩